Lei do Superendividamento: entenda o que muda para o consumidor

A nova lei também está sendo chamada de Lei do Nome Limpo por prever formas que facilitam a negociação de dívidas

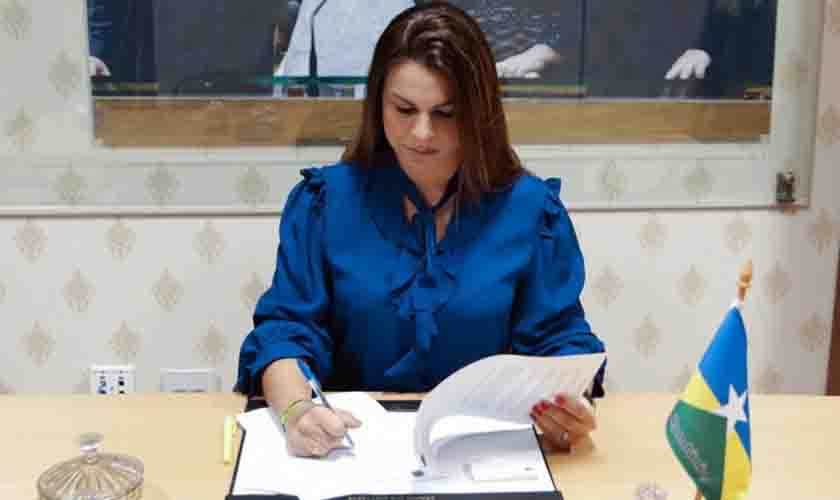

Nova legislação teve debate liderado por Mariana Carvalho na Câmara

Sancionada na semana passada, a Lei 14.181 cria novas regras para prevenir o superendividamento dos consumidores. A norma, que altera o Código de Defesa do Consumidor e o Estatuto do Idoso é resultado do PL 3515/15 aprovado pelo Congresso e que teve seus debates liderados pela deputada federal Mariana Carvalho. A nova lei também está sendo chamada de Lei do Nome Limpo por prever formas que facilitam a negociação de dívidas. Outro objetivo é dar mais transparência aos contratos de empréstimos e impedir condutas consideradas abusivas.

O superendividamento, de acordo com a lei, é “a impossibilidade manifesta de o consumidor pessoa natural, de boa-fé, pagar a totalidade de suas dívidas de consumo, exigíveis e vincendas, sem comprometer seu mínimo existencial, nos termos da regulamentação”.

“O que sempre destaquei ao defender a aprovação dessa lei é que precisamos dar aos brasileiros de boa-fé os meios possíveis para negociarem suas dívidas e pagarem elas sem ter que deixar de colocar o alimento dentro de casa para suas famílias”, explica Mariana Carvalho, que presidiu a Comissão Especial da Câmara responsável pelo parecer ao projeto que virou lei.

A deputada ainda lembra que a falta de dinheiro e de condições para arcar com suas contas, fazem com que muitas pessoas acabem entrando em depressão e até mesmo tentando suicídio.

Segundo o Mapa da Inadimplência no Brasil, divulgado pela Serasa, carca de 62,56 milhões de brasileiros estavam endividados em maio. As dívidas na categoria banco/cartão apresentam o maior volume, sendo 29,7% dos mais de R$ 211 milhões de débitos. Dados da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) mostra que o número de famílias endividadas no país chegou a 69,7% em junho – maior percentual desde 2010.

Apesar de a lei ter sido sancionada com alguns vetos pelo presidente Bolsonaro, ela garante uma série de mudanças importantes na relação entre os consumidores e as instituições bancárias e de crédito:

- Informações claras: Os bancos devem prezar pela transparência durante a contratação e passam a ser proibidos de “ocultar ou dificultar a compreensão sobre os ônus e os riscos da contratação do crédito ou da venda a prazo”.

- Assédio: O assédio de bancos para a contratação de qualquer serviço ou produto se tornou prática ilegal, principalmente no caso de pessoas idosas, analfabetas, doentes ou em situação de vulnerabilidade. A contratação não pode envolver prêmio.

- Custo real: Os bancos agora são obrigados a informar previamente o custo efetivo total do crédito contratado aos consumidores, isso implica a apresentação adequada de juros, tarifas, taxas e encargos sobre atraso, por exemplo. A instituição também é obrigada a fornecer uma cópia do contrato ao contratante. Se a exigência não for cumprida, pode acarretar na redução dos juros, dos encargos ou de qualquer acréscimo, além de aumento do prazo do pagamento previsto no contrato original, de acordo com a gravidade da conduta do fornecedor e as possibilidades financeiras do consumidor.

- Análise das condições do consumidor: Pela nova lei, as instituições financeiras são obrigadas a avaliar as condições de crédito do consumidor, mediante análise das informações disponíveis em bancos de dados de proteção ao crédito.

- Mínimo existencial: A lei garante que uma quantia mínima da renda mensal não possa ser comprometida para a quitação de dívidas para evitar que novos débitos sejam contraídos com contas de consumo básicas.

- Suspensão de cobrança: Caso o consumidor faça contestação de compra feita no cartão de crédito, a instituição financeira fica proibida de realizar qualquer cobrança até que seja solucionada. A contestação precisa ser feita com até 10 dias de antecedência contados da data de vencimento da fatura.

- Renegociação em bloco: Para garantir um acordo mais justo para os consumidores, a lei permite que as dívidas podem ser repactuadas e negociadas com todos os credores ao mesmo tempo em audiência conciliatória, semelhante ao que acontece com as empresas que anunciam falência. O endividado pode apresentar proposta de plano de pagamento com prazo máximo de cinco anos. Só ficam de foram da conciliação as dívidas com garantia real, de financiamentos imobiliários e de crédito rural, e aquelas contraídas sem pretensão de quitar. O pedido de repactuação poderá ser repetido somente após dois anos.

- Conciliação no Procon: Os consumidores podem tentar uma conciliação nos órgãos de defesa do consumidor, como o Procon, antes de ir à Justiça. O atendimento, no entanto, não é obrigatório e o “mínimo existencial” também deve ser garantido.

Deputado Lucio Mosquini quer zerar imposto sobre ração de peixes e bovinos

O Deputado lembrou que em Rondônia não temos fábrica de computadores, de automóveis e metalúrgicas, mas temos fábrica de leite, de mandioca, de café, cacau e carne

Conselho de Ética aprova suspensão do mandato de Daniel Silveira por seis meses

Parecer seguirá para análise do Plenário; defesa abriu mão de recurso à CCJ

Entenda a polêmica em torno da PEC do voto impresso

Bolsonaro quer que, a partir da eleição presidencial de 2022, os números que cada eleitor digita na urna eletrônica sejam impressos e que os papéis sejam depositados de forma automática numa urna de acrílico

Comentários

Seja o primeiro a comentar

Envie Comentários utilizando sua conta do Facebook